Articol de GSP - Publicat marti, 13 februarie 2024 12:36 / Actualizat marti, 13 februarie 2024 12:37

În prezent, diversitatea ofertelor pentru creditele disponibile în piață poate genera dificultăți pentru cei ce doresc să identifice un împrumut avantajos, potrivit și adaptat nevoilor specifice. Instituțiile bancare și cele nebancare oferă o gama largă de produse de creditare, fiecare cu avantajele și caracteristicile sale unice. În fața unei oferte atât de diverse de credite, care includ împrumuturi cu dobânzi variabile sau fixe, credite de consum, credite rapide sau alte tipuri de împrumuturi, este esențial să se evalueze cu atenție opțiunile disponibile pentru a identifica cea mai potrivită soluție financiară. Totuși, pentru a vă asigura că faceți alegerea corectă, este important să identificați, în primul rând, împrumutul care se potrivește cel mai bine nevoilor dumneavoastră. În plus, este crucial să înțelegeți în profunzime detaliile cu privire la structura creditului, beneficiile și riscurile acestuia, luând în considerare cerințele individuale și capacitatea dumneavoastră financiară.

În acest context, un credit cu garanție imobiliară se evidențiază ca o opțiune viabilă și atrăgătoare pentru mulți potențiali clienți, datorită avantajelor sale distincte și caracterului flexibil pe care îl are, iar în prezentul articol vom povesti mai multe despre acest tip de împrumut, cum îl puteți utiliza și care sunt cele mai importante aspecte de care trebuie să țineți cont.

Cuprins:

1. Ce este un credit garanție imobiliară?

2. Care sunt principalele aventaje ale acestui tip de împrumut?

3. De unde pot accesa un credit cu garanții imobiliare?

1. Ce este un credit garanție imobiliară?

Creditul cu garanție imobiliară este un tip flexibil și avantajos de împrumut, în cazul căruia garanția poate fi formată din ipotecă imobiliară asupra unui bun imobil cum ar fi: casă, apartament, vilă, clădire, teren intravilan cu sau fără construcție, teren extravilan și așa mai departe.

2. Care sunt principalele aventaje ale acestui tip de împrumut?

Un credit cu garanție imobiliară fără venituri prezintă o multimer de beneficii pentru cei ce aleg să acceseze un astfel de împrumut. Este important de menționat că structura și avantajele unui credit de acest fel, diferă, în funcție de instituția de credit de unde intenționați să îl accesați.

În linii mari, un împrumut cu garanție imobiliară complet, bine structurat și foarte avantajos pentru orice tip de solicitant, prezintă următoarele beneficii:

2.1 Accesare rapidă a sumei solicitate

Toți solicitanții ce intenționează să acceseze credite cu garanții imobiliare, se pot bucura de o accesarea rapidă a acestora. În acest sens, odată ce dosarul de credit complet a fost depus către instituția de credit, perioada de așteptare până la accesarea sumei solicitate este de cel mult 24 de ore.

Procesul de aplicare pentru un astfel de credit este simplu și nu implică dosare interminabile de documente sau criterii de eligibilitate greu de îndeplinit.

Pentru un credit cu garanție imobiliară, condițiile de acordare se traduc prin:

• Este necesar ca solicitantul să fie cetățean român sau cetățean străin (cu rezidența în România);

• Solicitantul trebuie să aibă vârsta peste 18 ani;

• Prezentarea unei garanții imobiliare (teren liber sau ocupat de construcții, o construcție, un apartament) este imperios necesară. Imobilul poate fi în proprietatea dumneavoastră sau în proprietatea unei alte persoane fizice;

• În cazuri izolate, poate fi necesară prezentarea documentelor referitoare veniturile realizate.

Deși dosarul de credit și documentele ce intră în alcătuirea acestuia, au devenit motiv de îngrijorare pentru solicitanți, în cazul unui împrumut cu garanție imobiliară, situația este simplă, iar solicitantul are nevoie de doar 3 categorii importante de acte, după cum urmează:

1. Acte de identitate pentru solicitant, codebitori și/sau garanți:

Acte de identitate;

Documente care atestă starea civilă.

2. Documente care atestă veniturile solicitantului și ale familiei sale:

Adeverință de venit (pentru venituri din salarii și contracte de administrare/management/ de mandat obținute în România);

Sunt acceptate veniturile obținute din orice tip de activitate legală (salarii, pensii, chirii, profesii liberale, drepturi de proprietate intelectuală, contracte de mandat, dividende etc.);

3. Documente care atestă dreptul de proprietate asupra bunului imobil adus în garanție:

Documente care atestă dreptul de proprietate;

Încheierea de intabulare a dreptului de proprietate;

Documentația cadastrală;

În cazul refinanțării externe (acord de refinanțare sau contractul de credit împreună cu graficul de rambursare și contractul de ipotecă);

Alte documente solicitate (ex: certificat de atestare fiscală etc.).

2.2 Caracterul flexibil

Împrumutul cu garanție imobiliară este recunoscut în lumea financiară pentru flexibilitatea sa, iar aceasta devine evidentă încă de la primele discuții cu consultantul de credite.

Un prim indiciu al caracterului flexibil pe care acest credit îl prezintă, este că poate fi accesat de orice persoană cu vârstă de peste 18 ani, indiferent dacă figurează sau nu în Biroul de Credite. Acest tip de împrumut a fost conceput și structurat pentru a fi mai mult decât un mijloc de a satisfice nevoile financiare ale clienților, ci de a reprezenta un ajutor financiar pe termen lung care, odată cu trecerea timpului, nu devine o grijă în plus pentru cei ce l-au ales.

Un alt aspect important de menționat este că acest tip de credit poate fi utilizat pentru acoperirea nevoilor financiare de orice fel, destinația lui nefiind condiționată. În acest sens, puteți utiliza suma împrumutată pentru a achiziționa o locuință, un autoturism, pentru refinanțare sau nevoi personale de orice fel.

În ceea ce privește moneda în care puteți accesa creditul, aveți posibilitatea de a opta între LEI sau EURO. În cazul împrumuturilor cu garanție imobiliară, dacă în timpul perioadei de creditare considerați că este mai avantajos să convertiți împrumutul din EURO în LEI, puteți face acest lucru rapid și simplu prin intermediul unei cereri scrise care se anexează la contractul dumneavoastră de credit.

De asemenea, un împrumut de acest fel, se poate rambursa prin diferite metode, astfel încât, fiecare client poate opta pentru cea mai avantajoasă metodă, adaptată posibilităților financiare de care dispune. Opțiunile de rambursare sunt:

• Achitarea unui număr de rate lunare egale, formate din rate de credit (principal) și dobânda calculată la soldul creditului, începând cu luna calendaristică următoare acordării împrumutului;

• Achitarea unui număr de rate lunare egale formate din dobânda aplicată la soldul sumei împrumutate și rata unică de principal rambursată la scadența finală a contractului;

• Achitarea unui număr de rate egale lunare formate doar din dobânda aplicată la soldul sumei împrumutate și rate lunare formate din rate de credit lunare (principal) și dobânda aplicată la soldul creditului, stabilite pentru o perioadă parțială din cadrul perioadei de creditare a contractului.

• Rambursarea anticipată a împrumutului, parțială sau totală, prin depunerea sumelor în contul companiei, fără necesitatea unei cereri scrise și fără comisioane suplimentare percepute de către instituția creditoare. În cazul rambursării anticipate parțiale, se va diminua valoarea ratei lunare și se va menține perioada de creditare inițială;

2.3 Structura avantajoasă și beneficii importante

Este crucial ca atunci când dorim să accesăm un credit, să ne îndreptăm atenția și către valoarea ratelor lunare, a comisioanelor și dobânzilor. În caz contrar, putem ajunge în situații dificile precum incapacitatea de rambursare.

Așa cum este menționat anterior, un credit cu garanție imobiliară a fost conceput pentru a oferi sprijinul financiar de care solicitanții au nevoie, astfel că specialiștii l-au structurat pentru a fi cât mai avantajos atât pe termen scurt, cât și pe termen lung.

Primul avantaj este reprezentat de taxele și costurile reduse ce intră în responsabilitatea clienților. Acestea, de cele mai multe ori, se referă la:

• Taxele aferente înscrierii sau ștergerii contractului de ipotecă imobiliară în/din CARTEA FUNCIARĂ a imobilului;

• Onorariul notarial pentru autentificarea contractului de ipotecă;

• Încheierea și menținerea până la sfârșitul contractului de credit al unei polițe de asigurare (PAD și facultativă), cesionată integral în favoarea companiei, dacă este cazul. Polițele de asigurare vor fi întocmite la valoarea de evaluare a imobilului adus în garanție.

Cu toții știm că un credit pentru casă, mășină, nevoi personale sau de orice altă natură, se poate transforma rapid într-un motiv de stres, iar din acest considerent, împrumutul cu garanție imobiliară prezintă rate și dobânzi fixe și egale pe toată perioada de creditare. În acest fel, aveți posibilitatea de a va planifica bugetul pe termen lung, iar elementul ce poate provoca incertitudine și vă poate perturba starea de echilibru din punct de vedere financiar, este eliminat. În același sens, comisioanele pentru analiză, aprobarea, acordarea sau rambursarea anticipată, parțială sau totală, a creditului sunt zero, pentru ca solicitanții să nu fie nevoiți să plătească sume suplimentare importante.

3. De unde pot accesa un credit cu garanții imobiliare?

Creditul cu garanție imobiliară poate fi obținut de la aproape orice instituție de credit. Cu toate acestea, este important să menționăm că nu toate aceste instituții structurezează acest tip de împrumut în modul cel mai avantajos pentru solicitanți.

Modelul de credit prezentat pe întregul parcurs al articolului este specific unei Instituții Financiare Nebancare (IFN), nefiind un secret faptul că acestea prezintă condiții mai avantajoase, comparativ cu instituțiile bancare clasice (băncile tradiționale).

În concluzie, accesarea unuia sau mai multor credite cu garanție imobiliară, se poate realiza rapid și simplu, iar în doar 24 de ore puteți intra chiar în posesia sumei solicitate. Aveți la dispoziție opțiuni multiple de instituții ce oferă acest tip de împrumut, însă este esențial să acordați atenție sporită condițiilor pe care le prezintă fiecare, structura acestui împrumut putând să difere.

Flexibilitatea creditului îl face ideal dacă aveți nevoie de un împrumut pentru casă, nevoi personale ori chiar refinanțare credit cu garanție imobiliară, destinația lui nefiind condiționată.

Criteriile de eligibilitate permisive, documentația redusă, modalitățile multiple de rambursare și structura avantajoasă a ratelor, dobânzilor și comisioanelor, plasează în ultimii ani, acest tip de împrumut, în topul preferințelor solicitanților de credite din România.

Accesați un credit cu garanție imobiliară pentru a experimenta un altfel de imprumut!

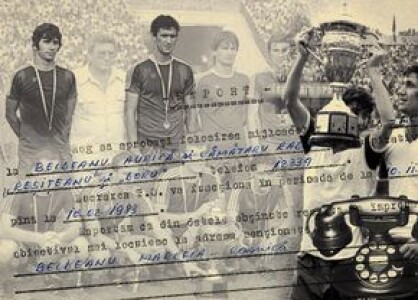

Campionul României a semnat cu Asia Express! GSP are toate detaliile

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)

)